从0到落地:提示工程架构师带你实现Agentic AI在金融财富科技(WealthTech)中的应用

想象一下,如果你是一位刚工作的年轻人,想开始理财却不知道从何下手——银行理财经理太忙没时间详细沟通,网上的理财文章要么太专业看不懂,要么像"算命"一样给不出具体建议。专业服务门槛高、个性化不足、响应速度慢。而Agentic AI(智能体AI)就像一位"24小时在线、永不疲倦、严格遵守规则"的智能理财助手,它能理解你的财务状况、分析市场动态、制定个性化资产配置方案,甚至帮你监控投资组合并动态调整。但

从0到落地:提示工程架构师带你实现Agentic AI在金融财富科技(WealthTech)中的应用

关键词:Agentic AI, 提示工程, 金融财富科技(WealthTech), 智能投顾, 自动理财助手, 合规提示设计, 多工具协同Agent

摘要:在金融科技飞速发展的今天,传统财富管理服务正面临"高门槛、低效率、个性化不足"的痛点。本文将以提示工程架构师的视角,带你从零开始理解Agentic AI(智能体AI)的核心原理,并通过手把手教学,实现一个能处理客户财务分析、资产配置、风险监控的智能财富管理Agent。我们将拆解Agentic AI的"大脑结构",设计符合金融合规要求的提示模板,编写可落地的Python代码,最终让你掌握将AI智能体嵌入实际金融业务的全流程方法论。无论你是金融科技开发者、产品经理还是对AI+金融感兴趣的学习者,这篇文章都能让你轻松理解复杂概念,快速上手实践。

背景介绍

目的和范围

想象一下,如果你是一位刚工作的年轻人,想开始理财却不知道从何下手——银行理财经理太忙没时间详细沟通,网上的理财文章要么太专业看不懂,要么像"算命"一样给不出具体建议。这正是当前财富管理行业的普遍痛点:专业服务门槛高、个性化不足、响应速度慢。

而Agentic AI(智能体AI)就像一位"24小时在线、永不疲倦、严格遵守规则"的智能理财助手,它能理解你的财务状况、分析市场动态、制定个性化资产配置方案,甚至帮你监控投资组合并动态调整。但如何把这样的AI助手从概念变成实际可用的产品?这正是本文要解决的问题。

本文目的:通过"原理+工具+代码+案例"四步走,让读者掌握:

- Agentic AI的核心工作原理及提示工程在其中的关键作用

- 金融财富场景对AI智能体的特殊要求(合规性、准确性、风险控制)

- 从零构建一个能落地的WealthTech AI智能体的完整流程

- 实际部署中的关键技术和避坑指南

范围界定:我们聚焦于财富管理的"客户资产配置"场景(最典型也最容易落地),不涉及高频交易、量化投研等复杂领域。技术实现上使用Python+LangChain+OpenAI API,确保普通开发者能复现。

预期读者

本文适合三类读者,无论你是哪类,都能有所收获:

- 技术开发者:想了解如何设计和实现AI智能体,特别是提示工程架构

- 金融科技产品经理:想理解Agentic AI在财富管理中的应用边界和落地路径

- 金融从业者:想知道AI如何改变传统理财服务模式,提升服务效率

不需要你是AI专家——我们会从基础概念讲起;也不需要你是金融博士——关键金融知识会用"小学生能懂"的方式解释。你只需要有基本的编程基础(能看懂Python代码)和对AI+金融的好奇心。

文档结构概述

本文采用"认知→拆解→构建→落地"的渐进式结构,共分为8个核心章节:

- 背景介绍:为什么WealthTech需要Agentic AI?当前面临什么挑战?

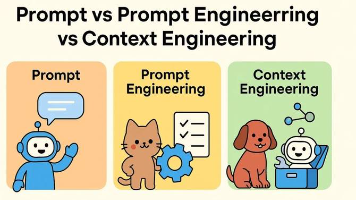

- 核心概念:用生活比喻解释Agentic AI、提示工程等关键概念及它们的关系

- 架构设计:AI财富管理智能体的"大脑蓝图"——模块组成和工作流程

- 提示工程实战:如何给AI智能体写"操作手册"(提示模板设计)

- 核心算法与代码实现:手把手编写智能投顾Agent的核心代码

- 合规与风险控制:金融场景特有的提示设计和技术保障

- 应用场景与案例:智能体在财富管理中的具体用武之地

- 未来趋势与挑战:技术发展方向和落地难点

每个章节都遵循"原理→比喻→代码→案例"的节奏,确保"听得懂、学得会、用得上"。

术语表

核心术语定义

| 术语 | 通俗解释 | 专业定义 |

|---|---|---|

| Agentic AI(智能体AI) | 能自己制定计划、调用工具、完成任务的AI助手,像有自主意识的"数字员工" | 具备目标导向性、环境交互能力、自主决策能力和记忆机制的AI系统 |

| 提示工程(Prompt Engineering) | 给AI写"使用说明书",告诉它该做什么、不该做什么、怎么做 | 通过精心设计输入文本(提示)来引导AI模型生成期望输出的技术 |

| WealthTech(金融财富科技) | 用技术手段帮人管钱、理财的服务,比如智能投顾、自动记账APP | 应用信息技术优化财富管理、投资咨询、资产配置等金融服务的行业 |

| 智能投顾(Robo-Advisor) | 用AI代替人类理财顾问,给你推荐投资组合的服务 | 基于客户风险承受能力、财务目标和市场数据,自动生成和调整资产配置方案的系统 |

| 多工具协同 | AI智能体像"多面手"一样,能同时使用计算器、查数据、写报告等多种工具 | Agent根据任务需求,自主选择并调用多个外部工具(API、数据库、应用程序)完成复杂任务的能力 |

相关概念解释

- 大语言模型(LLM):Agentic AI的"大脑核心",就像智能体的"记忆力"和"语言理解能力",但单独的LLM不能主动做事,需要提示工程来引导它成为Agent

- 工具调用(Tool Calling):Agent的"手脚",让AI能操作外部世界(比如查股票价格、计算风险指标),而不只是"空想"

- 长期记忆(Long-term Memory):Agent的"日记本",记录用户的财务状况、风险偏好、历史交互,让服务更连贯

- 合规性(Compliance):金融AI的"行为准则",就像开车必须遵守交通规则,AI理财必须遵守金融监管要求

缩略词列表

| 缩略词 | 全称 | 用途 |

|---|---|---|

| LLM | Large Language Model | 大语言模型,Agent的基础AI能力 |

| RAG | Retrieval-Augmented Generation | 检索增强生成,让Agent能使用最新金融数据 |

| KYC | Know Your Customer | 了解你的客户,金融合规基本要求 |

| AML | Anti-Money Laundering | 反洗钱,金融监管核心要求 |

| API | Application Programming Interface | 应用程序接口,Agent调用工具的"桥梁" |

核心概念与联系

故事引入:小明的理财困境与AI管家的诞生

小明是一家互联网公司的程序员,月薪2万,工作3年攒了10万元积蓄。他想理财,但遇到了3个难题:

- 没时间:下班只想躺平,没时间研究股票基金

- 看不懂:财经新闻全是"宏观经济"“行业周期”,像看天书

- 不敢信:听说有人跟着"大师"炒股亏了钱,怕被坑

传统解决方案有三种,但都有缺点:

- 银行理财经理:专业但太忙,每次沟通要预约,而且主要服务高净值客户(小明的10万不够"资格")

- 理财APP:推荐的产品千篇一律,不管小明是想买房还是养老

- 自己研究:试过错买P2P暴雷,现在不敢随便操作

这时,小明的朋友推荐了一款"AI理财管家"APP。他下载后输入:“我有10万积蓄,30岁,想5年后买房首付,能接受中等风险”。5分钟后,AI管家给出了详细方案:

- 目前可投资金额:8万元(留2万应急)

- 推荐配置:40%指数基金+30%债券基金+20%黄金ETF+10%现金

- 每月定投建议:工资到手后自动转入1000元到指数基金

- 风险提示:如果市场下跌超过20%,会自动发提醒并建议调整

更神奇的是,这个AI管家会每天监控市场,每月生成理财报告,还能解答小明的问题:“为什么黄金能避险?”“现在该加仓还是减仓?”

这个"AI理财管家"就是我们要实现的Agentic AI在WealthTech中的应用。它为什么能解决小明的问题?因为它具备三个关键能力:

- 理解需求:能听懂小明的财务目标和风险偏好(需要提示工程引导它准确提取信息)

- 自主行动:能自己查市场数据、算资产配置比例、生成报告(需要工具调用能力)

- 持续服务:记得小明的情况,动态调整方案(需要记忆机制)

接下来,我们就拆解这个"AI理财管家"的核心部件和工作原理。

核心概念解释(像给小学生讲故事一样)

核心概念一:Agentic AI——会自己"干活"的AI助手

生活比喻:传统AI(比如ChatGPT)像"顾问",你问它问题它回答,但不会主动帮你做事;而Agentic AI像"管家",你告诉它"家里乱了",它会自己制定计划(先收拾客厅,再整理卧室)、找工具(吸尘器、收纳盒)、完成任务(打扫干净),甚至汇报结果(“主人,家里收拾好了,还帮你把衣服洗了”)。

为什么金融场景特别需要Agentic AI?

- 理财是"持续任务":不是一次问答,而是长期的资产配置、监控、调整

- 涉及多步骤操作:需要分析客户情况→查市场数据→算风险→推荐产品→监控变化

- 对准确性要求高:不能"拍脑袋",需要调用专业工具计算(比如用真实的基金数据计算夏普比率)

关键特征(判断一个AI是不是Agentic AI的"四要素"):

- 目标导向:给定目标(如"帮小明做5年买房首付规划"),能自己想办法实现

- 工具使用:会调用外部工具(如查股票API、计算器、Excel)

- 自主决策:能决定下一步做什么(比如"现在需要先查小明的风险承受能力")

- 记忆能力:记得过去的信息(比如"小明上次说过不想碰加密货币")

核心概念二:提示工程——给AI管家写"操作手册"

生活比喻:如果把Agentic AI比作新入职的理财管家,提示工程就是给它写《工作手册》:

- 第一章:你的职责(“帮客户做资产配置,不能推荐高风险产品给保守型客户”)

- 第二章:工作流程(“第一步问客户财务目标,第二步评估风险承受能力…”)

- 第三章:工具使用说明(“查市场数据用XX网站,算风险用XX公式”)

- 第四章:禁忌事项(“不能承诺保本,不能说’一定赚钱’”)

为什么金融场景的提示工程特别重要?

- 合规红线:金融监管严格,一句话说错可能违法(比如"这只基金稳赚不赔")

- 专业性要求:理财涉及复杂规则(比如不同基金的申购费率计算),需要精确引导

- 个性化服务:每个客户情况不同,提示要让AI能"因材施教"

提示工程的核心原则(金融场景版):

- 明确边界:告诉AI什么能做、什么绝对不能做(比如"禁止讨论未上市股票")

- 流程固化:把理财顾问的标准流程写进提示(比如"必须先完成KYC问卷才能推荐产品")

- 风险提示:强制AI在所有建议前加上风险声明(“投资有风险,决策需谨慎”)

- 错误处理:告诉AI遇到不懂的问题怎么办(“回答’这个问题我需要咨询人类顾问’”)

核心概念三:WealthTech场景特性——给AI管家立"家规"

生活比喻:普通场景的AI(比如聊天机器人)像"在自己家随便玩",而金融场景的AI像"在皇宫里工作"——规矩多、要求严、不能出错。这些"家规"就是金融场景的特殊性。

金融场景对AI智能体的特殊要求:

- 合规性:必须遵守金融法规(如中国的《资管新规》、美国的SEC规则),就像开车必须遵守交通法规

- 可解释性:推荐理由要清晰(“推荐这只基金是因为它过去3年夏普比率1.5,高于同类平均”),不能"黑箱决策"

- 风险控制:自动识别高风险操作(比如给60岁客户推荐80%仓位的股票),及时刹车

- 数据安全:客户财务数据是"绝密信息",AI不能泄露(比如"禁止把客户的存款金额告诉任何人")

为什么这些特性让WealthTech的Agentic AI更难落地?

- 普通AI只需要"回答正确",金融AI需要"过程合规+结果正确+风险可控"

- 普通提示可以灵活开放,金融提示必须"又紧又活"——既严格限制违规行为,又能提供个性化服务

核心概念之间的关系(用小学生能理解的比喻)

Agentic AI和提示工程的关系:管家与工作手册

生活例子:想象你请了一位外国管家(Agentic AI),他很聪明但不懂中文,也不知道你的生活习惯。你需要给他一本《中文工作手册》(提示工程),写清楚:

- “早上7点要做早餐,我不吃辣”(目标和约束)

- “牛奶在冰箱第二层,锅在橱柜左边”(工具和资源位置)

- “如果遇到不认识的食材,不要随便做,问我”(错误处理)

技术本质:Agentic AI的"自主能力"不是天生的,而是通过提示工程"塑造"出来的。大语言模型(LLM)提供基础的"理解和生成能力",提示工程则定义"如何使用这些能力来完成特定任务"。

金融场景的特殊联系:在金融场景,这本《工作手册》需要更严格——比如必须包含"禁止给客户推荐风险等级高于R3的产品"这样的硬性规定,而且要确保管家每次都遵守。

Agentic AI和金融场景特性的关系:管家与家庭规则

生活例子:如果这位管家在普通家庭工作(非金融场景),规则可能比较简单(“保持家里干净”);但如果在"金融家庭"(比如一个严格的富豪家庭)工作,规则会非常多:

- “主人的财务文件必须锁在保险柜,不能给外人看”(数据安全)

- “投资决策必须有书面记录,不能口头决定”(可追溯性)

- “任何支出超过1万元必须请示主人”(风险控制)

技术本质:金融场景的特性(合规、安全、可解释)是Agentic AI的"约束条件"。提示工程需要把这些约束"编码"到Agent的行为规则中,确保Agent在自主行动时不越界。

关键挑战:如何平衡"自主性"和"约束性"?——既让AI能灵活处理不同客户的需求,又确保不违反金融规则。

提示工程和金融场景特性的关系:工作手册与家庭特殊要求

生活例子:如果你家有特殊要求(比如"主人对坚果过敏"),你会在《工作手册》的"饮食安全"章节特别注明。同样,金融场景的特性(合规、风险控制)需要通过提示工程"写进"Agent的操作指南。

具体做法:在提示模板中加入金融特有的"安全检查清单",比如:

- 在生成任何投资建议前,必须检查:客户风险等级是否匹配产品风险等级?

- 所有输出必须包含:“本建议仅供参考,不构成投资承诺”

- 如果客户问"这只基金能赚多少钱",必须回答:“历史收益不代表未来表现,可能赚也可能亏”

为什么这很重要?:金融监管要求"卖者有责",如果AI推荐了不合适的产品导致客户亏损,公司可能面临法律风险。提示工程是预防这种风险的"第一道防线"。

核心概念原理和架构的文本示意图(专业定义)

Agentic AI智能财富管家的"大脑架构"

一个能落地的WealthTech Agentic AI系统包含以下核心模块,各模块通过提示工程串联协作:

┌─────────────────────────────────────────────────────────────────┐

│ Agentic AI 智能体 │

│ │

│ ┌─────────────┐ ┌─────────────┐ ┌─────────────────────┐ │

│ │ 感知模块 │ │ 决策模块 │ │ 执行模块 │ │

│ │ (输入处理) │───>│ (规划与判断) │───>│ (工具调用与行动) │ │

│ └─────────────┘ └─────────────┘ └─────────────────────┘ │

│ ▲ ▲ │ │

│ │ │ ▼ │

│ ┌─────────────┐ ┌─────────────┐ ┌─────────────────────┐ │

│ │ 记忆模块 │ │ 提示工程 │ │ 环境交互 │ │

│ │ (用户与历史) │<───│ (规则与指令) │<───│ (市场数据/客户反馈) │ │

│ └─────────────┘ └─────────────┘ └─────────────────────┘ │

│ │

└─────────────────────────────────────────────────────────────────┘

各模块功能详解:

-

感知模块:理解用户输入(财务目标、风险偏好、提问),提取关键信息(如"5年买房首付"、“可接受中等风险”)。依赖提示工程中的"信息提取模板"(引导AI识别客户需求的关键维度)。

-

记忆模块:存储用户数据(如年龄、资产、风险评级)、历史交互(如"客户上次拒绝了保险产品")、市场知识(如"当前国债收益率")。分为短期记忆(单次对话)和长期记忆(数据库存储)。

-

决策模块:Agent的"指挥官",决定下一步做什么。比如:“现在需要先计算客户的风险承受能力→然后查当前市场的股债比→再用马克维茨模型计算配置比例”。依赖提示工程中的"决策逻辑模板"(定义理财规划的标准流程)。

-

执行模块:调用外部工具完成具体操作,如:

- 调用金融数据API获取基金实时净值

- 调用计算器计算资产配置比例

- 调用文档生成工具输出PDF理财报告

-

环境交互:与外部世界交换信息,包括获取市场数据(如股票价格)、接收客户反馈(如"我觉得风险太高了")、执行交易指令(如"买入1万元沪深300ETF")——注意:实际交易需要严格的合规审批,AI通常只生成建议,最终由用户确认。

-

提示工程:贯穿所有模块的"隐形胶水",定义:

- 如何提取用户信息(感知模块规则)

- 如何做决策(决策模块的流程)

- 如何调用工具(执行模块的格式)

- 如何遵守合规要求(所有模块的安全检查)

Mermaid 流程图 (Agentic AI财富管家的工作流程)

以下是AI理财管家处理"客户资产配置请求"的完整工作流程,展示了提示工程如何引导Agent完成从"接收需求"到"生成方案"的全过程:

流程关键点:

- 每个判断节点(如"检查记忆模块"、“合规检查”)都由提示工程定义判断标准

- 工具调用(如KYC问卷、金融数据API)的格式和参数由提示工程指定

- 整个流程是"循环的"(客户可能反馈"风险太高",Agent需要重新调整方案)

核心算法原理 & 具体操作步骤

Agentic AI财富管家的"决策大脑":核心算法原理

Agentic AI在财富管理中的核心任务是基于客户需求和市场数据,生成并动态调整个性化资产配置方案。这背后涉及三个关键算法/机制,都需要通过提示工程引导实现:

1. 客户需求分析与风险画像算法

作用:把客户的自然语言需求(如"我想5年攒够50万买房首付,能接受一点风险")转化为可计算的"风险画像参数"(如风险承受能力等级、投资期限、流动性需求)。

核心步骤(通过提示工程定义分析流程):

-

信息提取:从客户输入中提取5个关键维度:

- 投资目标(购房/养老/教育)

- 投资期限(短期<1年/中期1-5年/长期>5年)

- 可投资金额(总资金+每月定投)

- 风险偏好(保守/稳健/平衡/进取)

- 特殊限制(如"不投行业X"、“需要每月可取现”)

-

风险评级计算:将提取的信息转化为标准化风险等级(1-5级,1最低,5最高)。例如:

- 保守型(1级):只能接受本金损失<5%,对应产品:货币基金、国债

- 平衡型(3级):能接受本金损失<20%,对应产品:股债平衡基金、指数基金

提示工程引导示例:

你现在是客户风险分析师,请按以下步骤处理客户需求:

1. 从客户输入中提取:投资目标、期限、金额、风险偏好、特殊限制(如有)

2. 根据以下规则计算风险等级(1-5级):

- 保守型(1级):期限<1年,风险偏好低,不能接受本金损失

- 稳健型(2级):期限1-3年,风险偏好中低,可接受本金损失<10%

- 平衡型(3级):期限3-5年,风险偏好中,可接受本金损失<20%

- 进取型(4级):期限5-10年,风险偏好高,可接受本金损失<30%

- 激进型(5级):期限>10年,风险偏好极高,可接受本金损失>30%

3. 输出格式:{"风险等级": X, "关键需求": "...","特殊限制": "..."}

2. 资产配置算法(基于马克维茨均值-方差模型)

作用:根据客户风险等级和市场数据,计算最优资产配置比例(如股票60%、债券30%、黄金10%)。这是财富管理的"核心技术",Agent需要调用专业算法工具完成。

核心原理:

马克维茨均值-方差模型的目标是:在给定风险水平下最大化预期收益,或在给定收益水平下最小化风险。用数学语言说,就是找到"有效前沿"上的最优组合。

Agent调用步骤(通过提示工程定义工具调用逻辑):

- 确定资产池:根据客户风险等级筛选合适的资产类别(如保守型客户排除加密货币)

- 获取市场数据:调用金融API获取各资产的预期收益率(μ)和波动率(σ,风险)、资产间相关性(ρ)

- 计算有效前沿:通过均值-方差模型计算不同资产比例的预期收益和风险

- 选择最优组合:根据客户风险等级(最大可接受波动率)选择有效前沿上的对应点

提示工程引导示例:

你现在需要调用资产配置算法工具,参数设置规则如下:

1. 资产池选择:

- 风险等级1-2级:[货币基金 国债 银行理财]

- 风险等级3级:[货币基金 国债 债券基金 沪深300ETF]

- 风险等级4-5级:[股票基金 债券基金 黄金ETF 海外指数基金]

2. 输入参数:

- 各资产预期收益率:从金融数据API获取(最近3年平均值)

- 各资产波动率:从金融数据API获取(最近3年标准差)

- 目标风险水平:风险等级1级<5%,2级<10%,3级<15%,4级<20%,5级<25%

3. 调用格式:<工具调用>{"name":"asset_allocation","parameters":{"risk_level":X,"assets":["..."]}}<工具调用>

3. 工具调用与反思机制

作用:让Agent能自主选择工具、执行操作,并根据结果调整策略(比如发现市场数据过时,会重新调用API获取最新数据)。

核心步骤:

-

工具选择:根据当前任务选择合适工具(提示工程定义"任务-工具"映射表)

- 任务:查市场数据 → 工具:Yahoo Finance API

- 任务:算风险指标 → 工具:风险计算函数

- 任务:生成报告 → 工具:PDF生成器

-

参数生成:根据任务需求生成工具所需参数(提示工程定义参数格式)

- 例:调用Yahoo Finance API需指定:资产代码(如"000300.SS"代表沪深300)、时间范围

-

执行与反思:调用工具后检查结果是否有效(提示工程定义"结果检查规则")

- 例:如果获取的收益率为负数且波动率>50%,判断为"数据异常",重新调用API

提示工程引导示例:

工具调用反思规则:

1. 检查工具返回结果:

- 数据是否在合理范围(收益率-100%~100%,波动率0~50%)

- 是否包含所有必要字段(收益率 波动率 相关性矩阵)

2. 若结果异常:

- 重新调用工具,更换数据源(如Yahoo Finance API→聚宽API)

- 若多次失败,输出"当前市场数据获取失败,请稍后再试"

3. 若结果正常:

- 进入下一步:计算资产配置比例

具体操作步骤:构建Agentic AI财富管家的"六步落地法"

以下是从零构建并部署AI理财管家的具体操作步骤,每一步都包含提示工程设计和技术实现要点:

步骤1:定义产品需求与边界(避免"什么都想做")

操作:明确AI管家的核心功能和不做什么(避免范围蔓延)

- 核心功能:资产配置建议、投资组合监控、理财知识问答

- 不做:实盘交易(只建议不执行)、复杂税务规划(需人类顾问)、非法金融活动

提示工程准备:撰写"功能边界提示",明确告知Agent能处理和不能处理的任务

步骤2:选择技术栈与工具集(搭积木前先选积木)

核心技术栈:

- 大语言模型:OpenAI GPT-4(理解能力强,工具调用支持好)

- Agent框架:LangChain(提供Agent、工具调用、记忆模块的封装)

- 金融数据源:Tushare API(A股数据)、Yahoo Finance API(全球市场)

- 前端界面:Streamlit(快速搭建演示界面)

- 数据库:SQLite(存储客户数据和交互历史)

工具集配置:

- 数据查询工具:调用Tushare API获取基金/股票数据

- 计算工具:Python财务函数库(计算夏普比率、最大回撤)

- KYC问卷工具:自定义Streamlit表单

- 报告生成工具:Python-docx生成PDF报告

步骤3:设计提示工程体系(给AI写"操作手册")

核心提示模板:

- 系统提示(Agent的"性格和职责"):定义AI的角色、功能、合规要求

- 信息提取提示(从客户输入中抓关键信息):定义提取维度和格式

- 决策流程提示(指导Agent下一步做什么):定义步骤优先级和条件

- 工具调用提示(指导Agent使用工具):定义工具选择规则和参数格式

- 合规检查提示(避免违规输出):定义必须包含的免责声明和风险提示

提示工程设计原则:

- 具体化:不说"注意风险",而说"必须包含:‘历史收益不代表未来表现’"

- 结构化:用编号、列表明确步骤,避免模糊表述

- 防错性:预判Agent可能犯的错误(如推荐高风险产品),提前在提示中禁止

步骤4:开发核心模块(组装"大脑部件")

关键模块开发:

- 感知模块:用LangChain的

create_extraction_chain实现信息提取 - 记忆模块:用LangChain的

VectorDBQA+SQLite存储客户历史数据 - 决策模块:用LangChain的

AgentType.STRUCTURED_CHAT_ZERO_SHOT_REACT_DESCRIPTION实现决策逻辑 - 工具调用模块:用LangChain的

Tool类封装各工具API

开发重点:确保各模块通过提示工程串联,例如:决策模块根据信息提取结果调用相应工具

步骤5:集成与测试(让AI管家"试运行")

集成测试流程:

- 单元测试:测试单个工具调用是否正常(如调用Tushare API能否返回数据)

- 流程测试:模拟客户需求,测试完整流程(输入需求→提取信息→调用工具→生成方案)

- 合规测试:故意输入高风险需求(如"我想快速赚大钱,不怕亏"),检查Agent是否拒绝并提示风险

问题修复:根据测试结果优化提示模板(如发现Agent漏提风险声明,在提示中加入"必须以红色字体显示免责声明")

步骤6:部署与监控(正式"上岗"并看着它工作)

部署选项:

- 演示版:Streamlit Cloud部署,公开访问

- 生产版:Docker容器化,部署到云服务器(需添加用户认证和数据加密)

监控指标:

- 交互成功率(成功生成方案的比例)

- 合规率(输出包含免责声明的比例)

- 用户满意度(通过反馈按钮收集)

持续优化:定期分析失败案例,更新提示模板(如发现Agent无法识别"教育金规划"需求,更新信息提取提示)

数学模型和公式 & 详细讲解 & 举例说明

核心数学模型:马克维茨均值-方差模型(资产配置的"黄金公式")

资产配置是Agentic AI财富管家的"核心技能",而马克维茨均值-方差模型是现代资产配置的基础理论。我们不需要让AI推导这个模型,但需要理解它的原理,以便正确设计提示工程引导AI使用该模型。

模型核心思想

生活比喻:假设你要带零食去春游,有三种零食可选:巧克力(好吃但易融化,风险高)、饼干(一般好吃但稳定,风险中)、水果(健康但易坏,风险中高)。你需要决定每种带多少——目标是"又好吃又不容易坏"(高收益低风险)。马克维茨模型就是帮你计算这个"最佳搭配比例"的数学工具。

专业定义:通过计算不同资产组合的预期收益率(均值)和风险(方差/标准差),找到在给定风险水平下收益最高,或给定收益水平下风险最低的资产组合。

核心公式

1. 组合预期收益率(衡量"有多好吃")

组合的预期收益率是各资产收益率的加权平均:

E ( R p ) = ∑ i = 1 n w i E ( R i ) E(R_p) = \sum_{i=1}^{n} w_i E(R_i) E(Rp)=i=1∑nwiE(Ri)

- $ E(R_p) $:组合预期收益率

- $ w_i :资产 :资产 :资产i 的配置比例(权重, 的配置比例(权重, 的配置比例(权重,\sum w_i = 1$)

- $ E(R_i) :资产 :资产 :资产i$的预期收益率

举例:小明的资产组合包含20%货币基金(预期收益3%)、50%债券基金(预期收益6%)、30%股票基金(预期收益10%),则组合预期收益率为:

E ( R p ) = 0.2 × 3 % + 0.5 × 6 % + 0.3 × 10 % = 0.6 % + 3 % + 3 % = 6.6 % E(R_p) = 0.2×3\% + 0.5×6\% + 0.3×10\% = 0.6\% + 3\% + 3\% = 6.6\% E(Rp)=0.2×3%+0.5×6%+0.3×10%=0.6%+3%+3%=6.6%

2. 组合风险(波动率,衡量"有多容易坏")

组合的风险(波动率)用收益率的标准差表示,不仅取决于各资产的风险,还取决于资产间的相关性:

σ p = ∑ i = 1 n ∑ j = 1 n w i w j σ i σ j ρ i j \sigma_p = \sqrt{\sum_{i=1}^{n} \sum_{j=1}^{n} w_i w_j \sigma_i \sigma_j \rho_{ij}} σp=i=1∑nj=1∑nwiwjσiσjρij

- $ \sigma_p $:组合波动率(风险)

- $ \sigma_i :资产 :资产 :资产i$的波动率

- $ \rho_{ij} :资产 :资产 :资产i 和资产 和资产 和资产j$的相关系数(-1到1之间,越接近-1,分散风险效果越好)

举例:延续上面的例子,假设:

- 货币基金波动率$ \sigma_1=1% ,债券基金 ,债券基金 ,债券基金 \sigma_2=3% ,股票基金 ,股票基金 ,股票基金 \sigma_3=10% $

- 相关系数:货币与债券$ \rho_{12}=0.2 ,货币与股票 ,货币与股票 ,货币与股票 \rho_{13}=0.1 ,债券与股票 ,债券与股票 ,债券与股票 \rho_{23}=0.5 $

则组合波动率计算如下(简化版,展开后有9项):

σ p = w 1 2 σ 1 2 + w 2 2 σ 2 2 + w 3 2 σ 3 2 + 2 w 1 w 2 σ 1 σ 2 ρ 12 + 2 w 1 w 3 σ 1 σ 3 ρ 13 + 2 w 2 w 3 σ 2 σ 3 ρ 23 \sigma_p = \sqrt{w_1^2\sigma_1^2 + w_2^2\sigma_2^2 + w_3^2\sigma_3^2 + 2w_1w_2\sigma_1\sigma_2\rho_{12} + 2w_1w_3\sigma_1\sigma_3\rho_{13} + 2w_2w_3\sigma_2\sigma_3\rho_{23}} σp=w12σ12+w22σ22+w32σ32+2w1w2σ1σ2ρ12+2w1w3σ1σ3ρ13+2w2w3σ2σ3ρ23

代入数值:

σ p = 0. 2 2 × 1 2 + 0. 5 2 × 3 2 + 0. 3 2 × 1 0 2 + 2 × 0.2 × 0.5 × 1 × 3 × 0.2 + 2 × 0.2 × 0.3 × 1 × 10 × 0.1 + 2 × 0.5 × 0.3 × 3 × 10 × 0.5 \sigma_p = \sqrt{0.2^2×1^2 + 0.5^2×3^2 + 0.3^2×10^2 + 2×0.2×0.5×1×3×0.2 + 2×0.2×0.3×1×10×0.1 + 2×0.5×0.3×3×10×0.5} σp=0.22×12+0.52×32+0.32×102+2×0.2×0.5×1×3×0.2+2×0.2×0.3×1×10×0.1+2×0.5×0.3×3×10×0.5

= 0.04 + 2.25 + 9 + 0.12 + 0.12 + 4.5 = 16.03 ≈ 4.00 % = \sqrt{0.04 + 2.25 + 9 + 0.12 + 0.12 + 4.5} = \sqrt{16.03} ≈ 4.00\% =0.04+2.25+9+0.12+0.12+4.5=16.03≈4.00%

这意味着小明的组合预期收益6.6%,风险(波动率)约4%,属于中低风险水平,适合风险等级2-3级的客户。

3. 有效前沿(最佳零食搭配的"菜单")

有效前沿是所有"最优组合"的集合——在相同风险下收益最高,或相同收益下风险最低的组合。如下图所示(纵轴收益,横轴风险):

收益

^

| 有效前沿

| /

| /

| /

|/

+------> 风险(波动率)

如何使用有效前沿:根据客户的风险承受能力(最大可接受波动率),在有效前沿上找到对应的点,即为该客户的最优资产配置比例。

提示工程如何引导AI使用该模型

虽然AI不需要手动计算这些公式(由专门的算法工具完成),但提示工程需要引导AI正确设置模型参数,确保结果符合客户需求:

资产配置算法参数设置提示:

1. 预期收益率计算:

- 使用最近3年的月收益率数据,计算算术平均值作为E(R_i)

- 若某资产数据不足3年,使用同类资产的平均收益率代替

2. 波动率计算:

- 使用最近3年的月收益率数据,计算标准差作为σ_i(年化处理:乘以√12

3. 相关系数:

- 使用最近3年的月收益率数据计算Pearson相关系数ρ_ij

4. 有效前沿约束条件:

- 单个资产权重不超过40%(避免过度集中)

- 股票类资产总权重不超过风险等级对应的上限(3级<50%)

客户风险承受能力评分模型(给客户"量体裁衣")

除了资产配置算法,Agent还需要准确评估客户的风险承受能力,这需要一个量化评分模型。

核心公式:风险承受能力得分

风险承受能力得分 = 基本信息得分 + 风险偏好得分 + 投资经验得分

-

基本信息得分(年龄、收入、资产):

年龄得分 = 10 - 年龄/10(年龄越小得分越高,60岁以上得4分)

收入得分 = 年收入(万元)/10(最高5分)

资产得分 = 可投资资产(万元)/50(最高5分) -

风险偏好得分(通过KYC问卷获取):

对亏损的容忍度(如"能接受的最大亏损"):0-20%(5分),20-40%(3分),>40%(1分)

投资期限:>5年(5分),3-5年(3分),<3年(1分) -

投资经验得分:

无经验(0分),1-3年(2分),3年以上(4分)

总分范围:0-30分,对应风险等级1-5级(每6分一级)

举例:小明的风险得分计算

小明:30岁,年收入24万,可投资资产10万,能接受最大亏损20%,投资期限5年,有1年投资经验

-

基本信息得分:

年龄得分 = 10 - 30/10 = 7分

收入得分 = 24/10 = 2.4 → 2分(向下取整)

资产得分 = 10/50 = 0.2 → 0分

基本信息总分 = 7+2+0=9分 -

风险偏好得分:

亏损容忍度:20% → 5分

投资期限:5年 → 5分

风险偏好总分 = 5+5=10分 -

投资经验得分:1年 → 2分

总得分:9+10+2=21分 → 风险等级4级(19-24分对应4级)

提示工程引导示例

风险评分计算提示:

1. 基本信息得分计算:

- 年龄得分=10-min(年龄//10,6)(60岁以上统一4分)

- 收入得分=min(年收入//10,5)(最高5分)

- 资产得分=min(可投资资产//50,5)(最高5分)

2. 风险偏好得分从KYC问卷提取:

- 问题1:"能接受的最大亏损比例"选项对应得分:<10%(3),10-20%(5),20-30%(3),>30%(1)

- 问题2:"投资期限"选项对应得分:<1年(1),1-3年(3),3-5年(4),>5年(5)

3. 总分=基本信息得分+风险偏好得分+经验得分,映射风险等级:

- 0-6分:1级,7-12分:2级,13-18分:3级,19-24分:4级,25-30分:5级

4. 输出格式:{"risk_score":21,"risk_level":4,"risk_level_desc":"进取型"}

项目实战:代码实际案例和详细解释说明

开发环境搭建(10分钟上手)

环境准备

步骤1:安装Python和必要库

# 创建虚拟环境

python -m venv wealth_agent_env

source wealth_agent_env/bin/activate # Windows: wealth_agent_env\Scripts\activate

# 安装核心库

pip install langchain openai streamlit tushare python-dotenv numpy pandas scipy matplotlib python-docx

步骤2:获取API密钥

步骤3:创建项目文件夹结构

wealth_agent/

├── .env # 存储API密钥

├── app.py # 主程序(Streamlit界面)

├── agent/ # Agent核心模块

│ ├── __init__.py

│ ├── prompts.py # 提示模板

│ ├── tools.py # 工具定义

│ └── memory.py # 记忆模块

├── utils/ # 辅助函数

│ ├── __init__.py

│ ├── risk_score.py # 风险评分计算

│ └── asset_allocation.py # 资产配置算法

└── data/ # 数据库

└── users.db # SQLite数据库文件

步骤4:配置.env文件

OPENAI_API_KEY=your_openai_key

TUSHARE_TOKEN=your_tushare_token

源代码详细实现和代码解读

1. 提示模板设计(agent/prompts.py)

这是整个项目的"灵魂",定义了Agent的行为规则:

# 系统提示:定义Agent的角色和核心职责

SYSTEM_PROMPT = """

你是一位专业的AI财富管理助手,名叫"财富小管家",负责为客户提供个性化资产配置建议。你的工作必须遵守以下规则:

1. 角色与职责:

- 仅提供资产配置建议,不执行实际交易

- 不承诺任何投资收益,必须包含风险提示

- 对超出能力范围的问题(如税务规划、法律咨询),引导客户咨询人类顾问

2. 工作流程:

- 第一步:了解客户需求(目标、资金、期限、风险偏好)

- 第二步:评估客户风险承受能力(调用风险评分工具)

- 第三步:获取当前市场数据(调用金融数据工具)

- 第四步:生成资产配置方案(调用资产配置算法)

更多推荐

已为社区贡献1条内容

已为社区贡献1条内容

所有评论(0)